В компаниях бывают случаи, когда товар, деньги или специально приобретенные подарки передают физическим и юридическим лицам безвозмездно.

В данной статье рассматривается безвозмездная передача имущества, передаваемого юридическим лицам (за исключением государственных предприятий и учреждений), физическим лицам, в том числе работникам компании, в рекламных или иных целях, стоимость единицы которого превышает 5 МРП.

Давайте рассмотрим порядок учета в виде таблицы для каждой из сторон:

|

Сторона, передающая имущество безвозмездно |

Физическое лицо, получатель имущества |

Юридическое лицо, получатель имущества |

|

1. НДС

а) безвозмездная передача товара, является оборотом по реализации (пп.1) п.1 ст. 372 НК РК)

б) размер оборота по реализации при безвозмездной передаче товаров определяется в размере балансовой стоимости передаваемых товаров, отраженной в бухгалтерском учете налогоплательщика на дату их передачи (п. 5 ст. 381 НК РК)

– таким образом, сумма НДС начисляется плательщиками НДС с себестоимости

|

1. Доход физического лица/работника

а) в годовой доход физического лица включается доход в виде безвозмездно полученного имущества, в том числе работ, услуг (ст. 321 НК РК)

б) объектом обложения ИПН является облагаемый доход физического лица у источника выплат (ст. 318 НК РК)

– получается, что в доход физического лица относим сумму «себестоимость + ИПН», подсчитанную от обратного, так как возникает обязательство по уплате ИПН у ИВ

в) доходом работника в натуральной форме, подлежащим налогообложению, является стоимость имущества, полученного от работодателя на безвозмездной основе (ст. 323 НК РК)

– следовательно, если что-то бесплатно передаем работнику, то себестоимость этого имущества относим в доход работника и облагаем всеми налогами и отчислениями, как и заработную плату |

1. КПН в совокупный годовой доход юридического лица включается доход в виде безвозмездно полученного имущества (пп.15) п.1 ст. 226 НК РК)

– на основании документов о безвозмездном получении имущества сторона, получившая имущество, относит его в свой доход (то есть тот, кто передает имущество юридическому лицу или ИП, не начисляет подоходный налог у источника выплат.

|

|

2. КПН/ИПН

а) стоимость имущества, переданного на безвозмездной основе, не является доходом (пп. 5 п. 2 ст. 225 и пп. 1 п. 5 ст. 681 НК РК)

– значит, в ФНО 100.00/220.00/910.00/911.00 в разделе дохода себестоимость переданного имущества не отражается б) стоимость имущества, переданного на безвозмездной основе, является затратами, не относимыми на вычеты (п.10 ст. 264 НК РК)

- в ФНО 100.00/220.00 себестоимость переданного имущества и сумма уплаченного ИПН (ст. 242 НК РК) на вычеты не относятся |

2. Определение суммы дохода доход в виде безвозмездно полученного имущества определяется в следующем размере с учетом соответствующей суммы налога на добавленную стоимость и акцизов (ст. 325 НК РК):

|

2. НДС

суммой НДС, относимого в зачет получателем товаров, работ, услуг, являющимся плательщиком НДС, признается сумма НДС, подлежащего уплате за полученные товары, работы и услуги, если они используются или будут использоваться в целях облагаемого оборота по реализации (п.1 ст. 400 НК РК)

- таким образом, так как товар получен безвозмездно, то есть без оплаты, то НДС в зачет не относим |

Теперь рассмотрим на наглядном примере, как отразить данную операцию в 1С:

ТОО «ААА» передает в дар (бесплатно, безвозмездно) телевизор, который приобрело за 250 000 тенге, стороннему (не работнику) физическому лицу Фролову И.И.

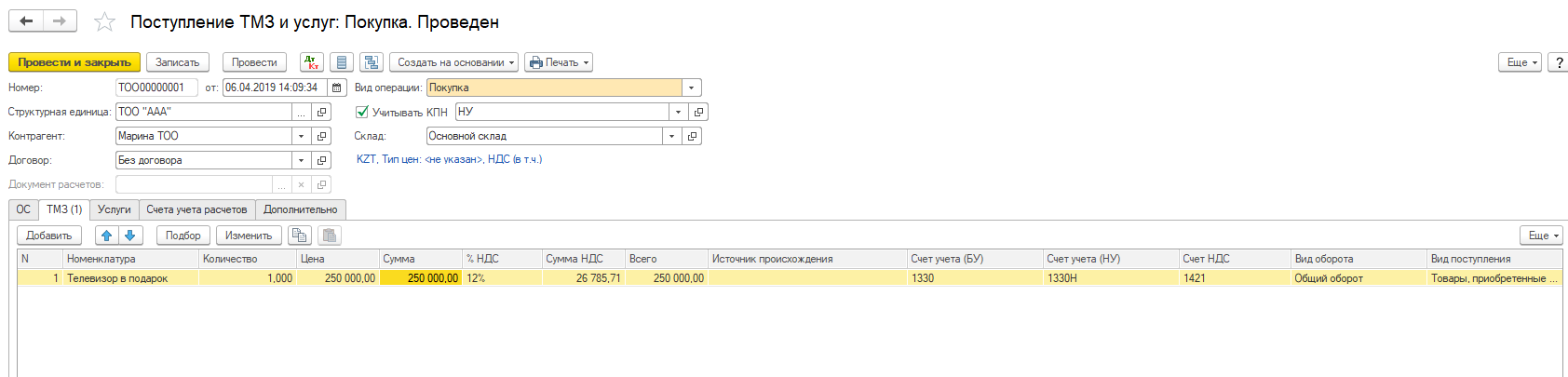

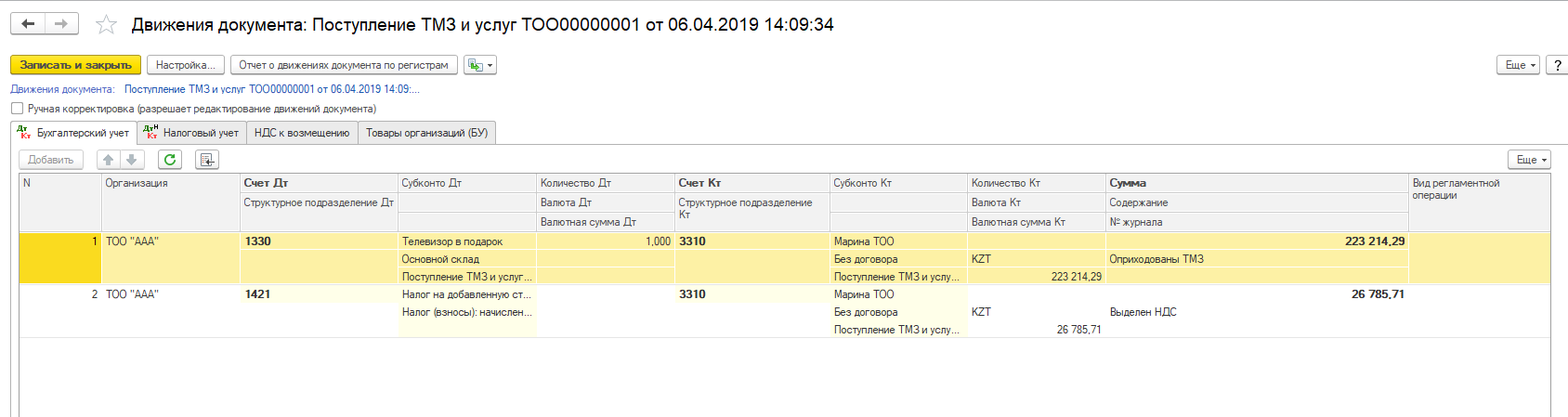

Приобретение подарка:

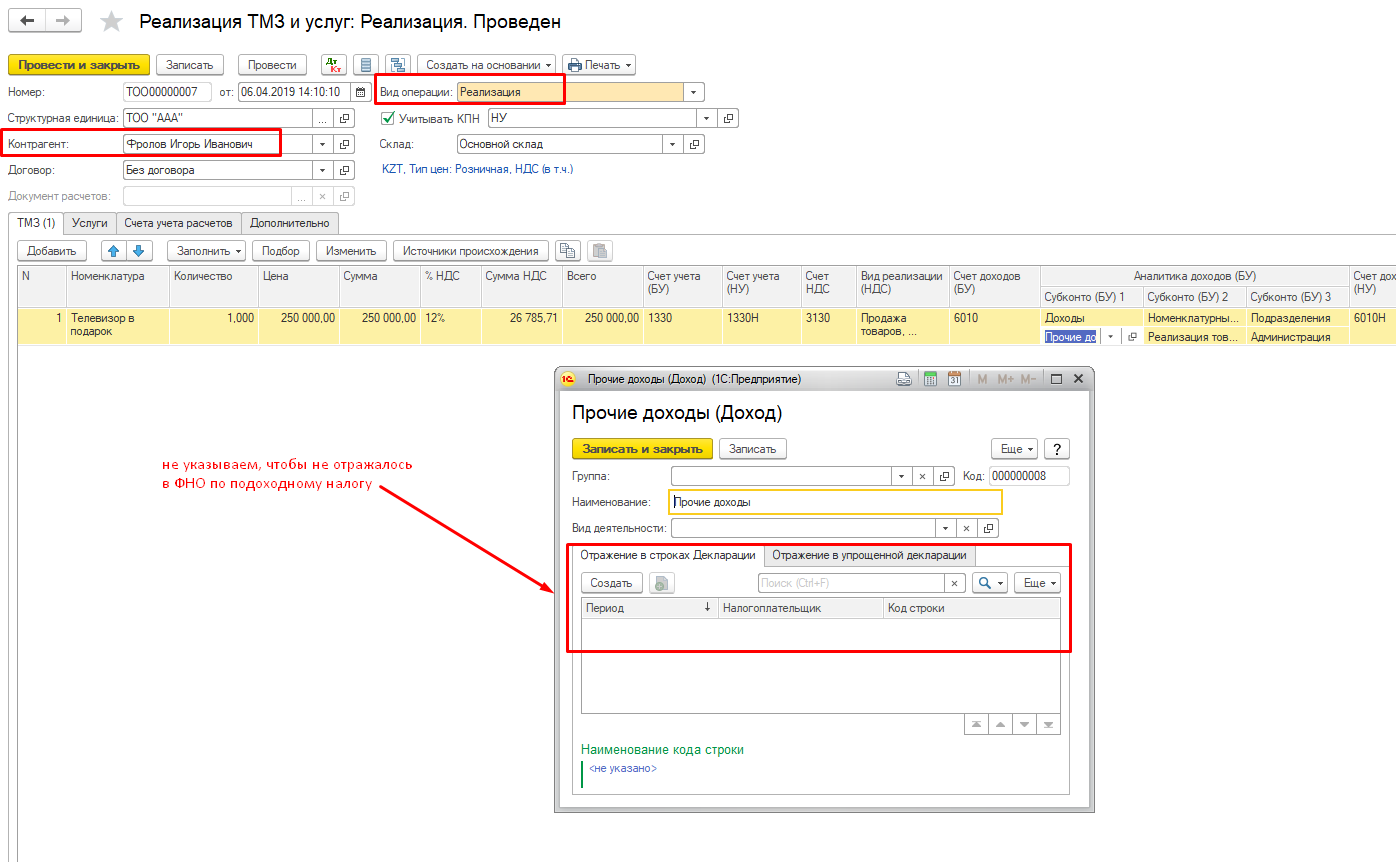

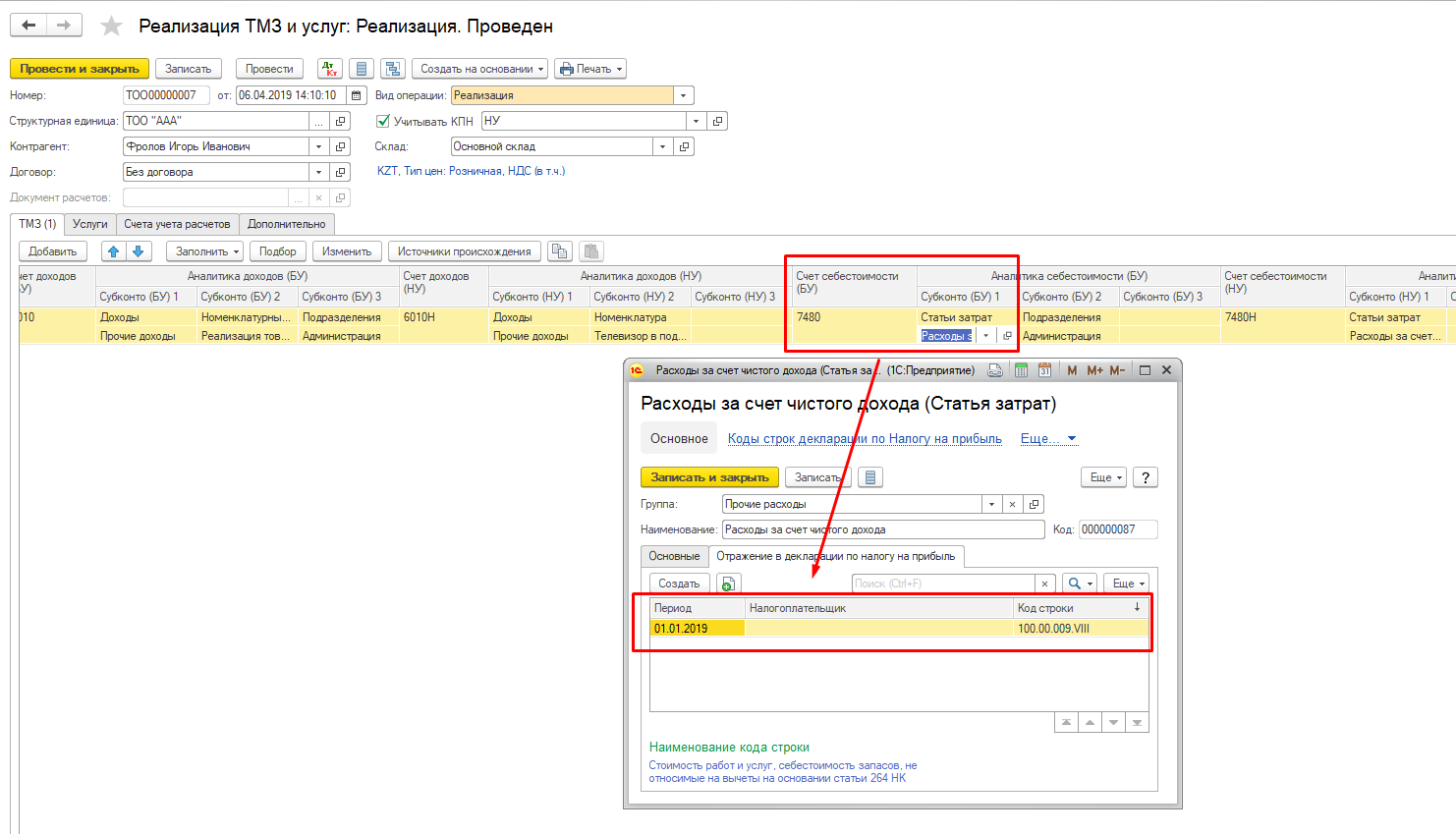

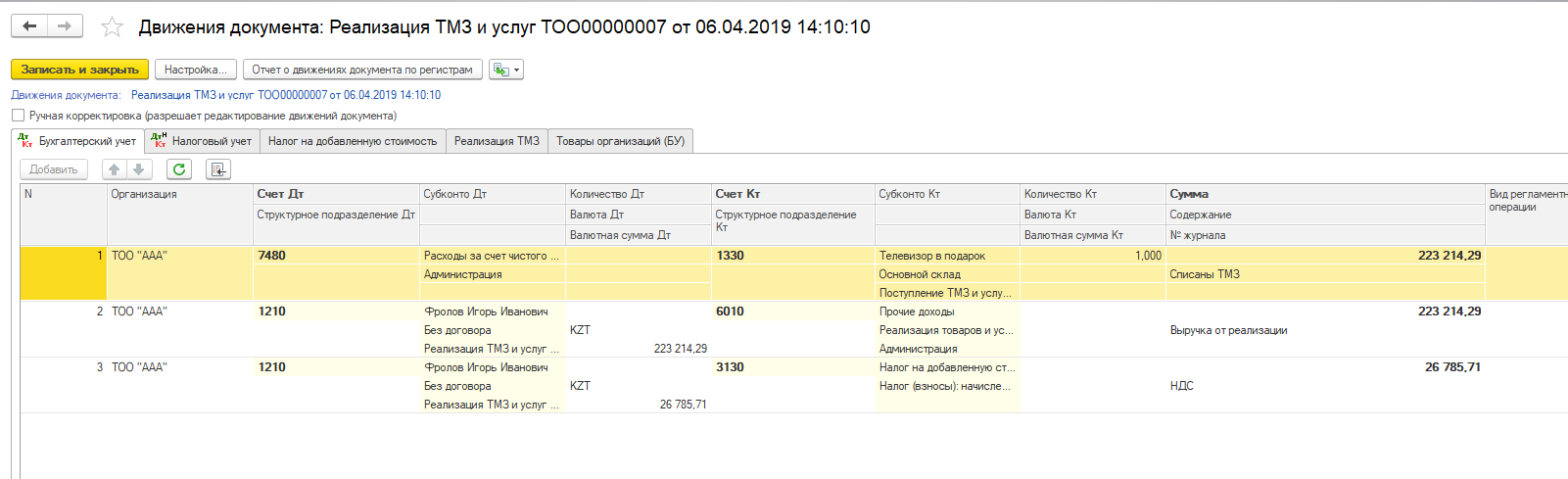

Выдача подарка физическому лицу:

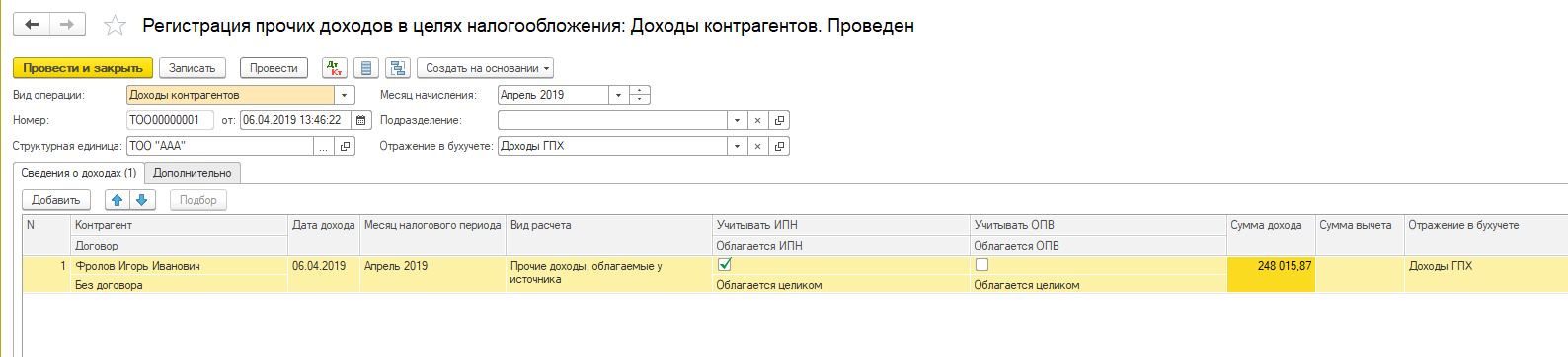

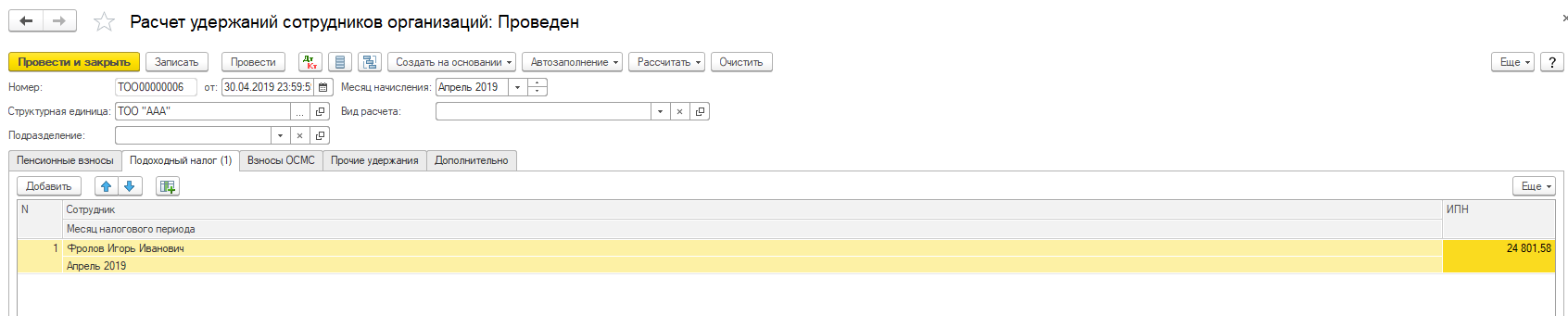

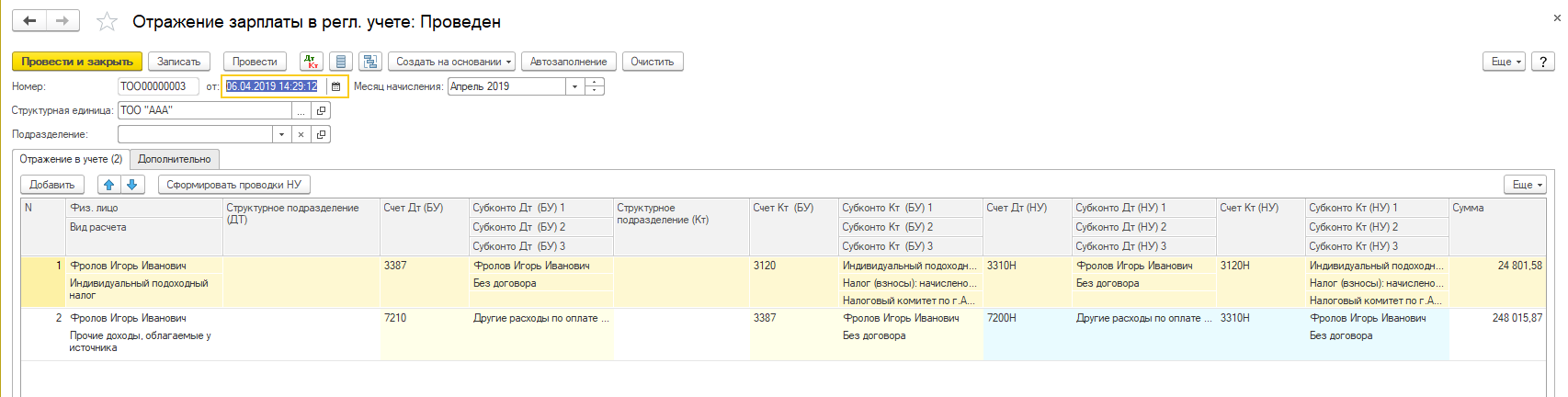

Начисление дохода физическому лицу:

(обратите внимание, что разноска по счетам 6010 и 7210 создана для корректного заполнения налоговых форм 200.00 и 300.00. В целях подоходного налога дохода и вычета не возникает)

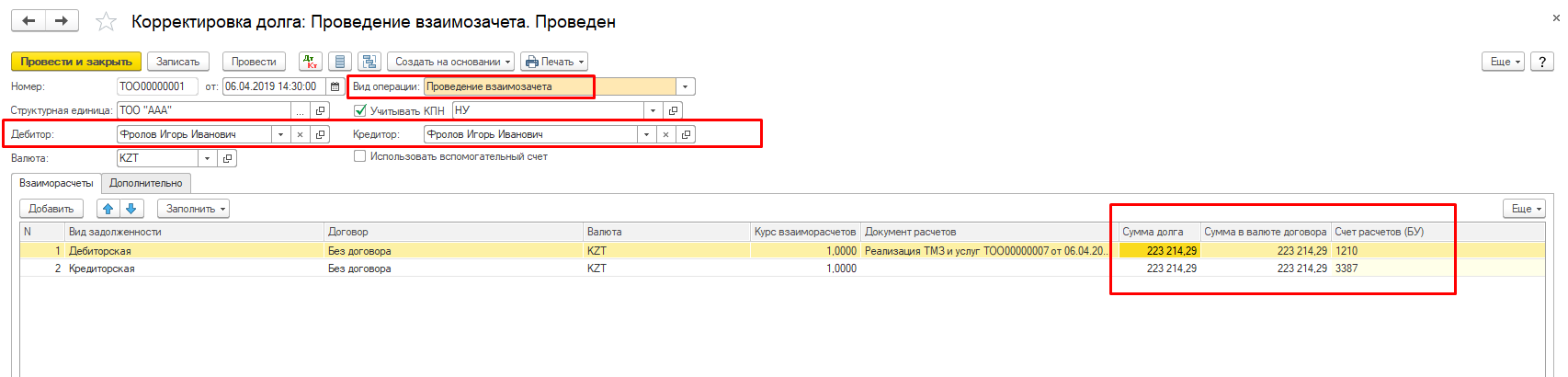

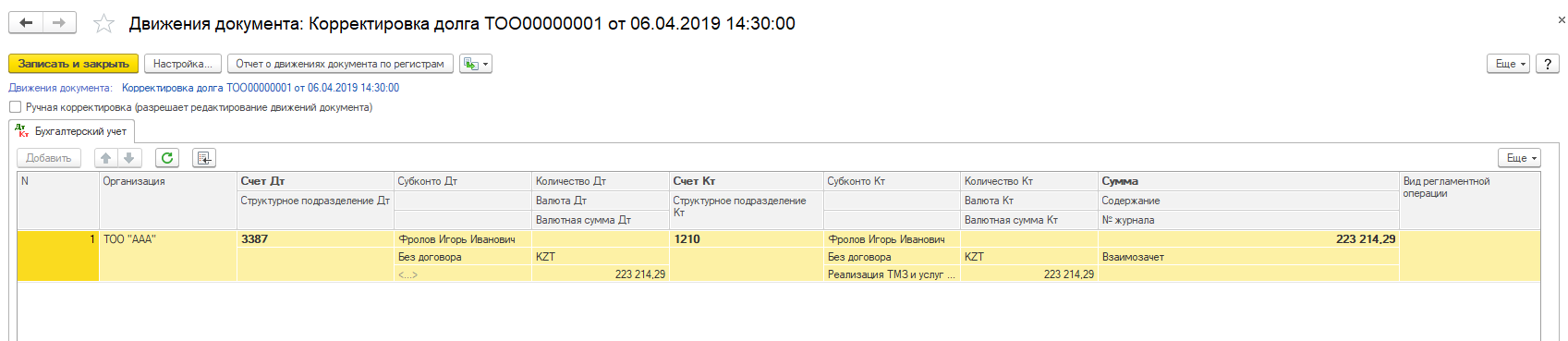

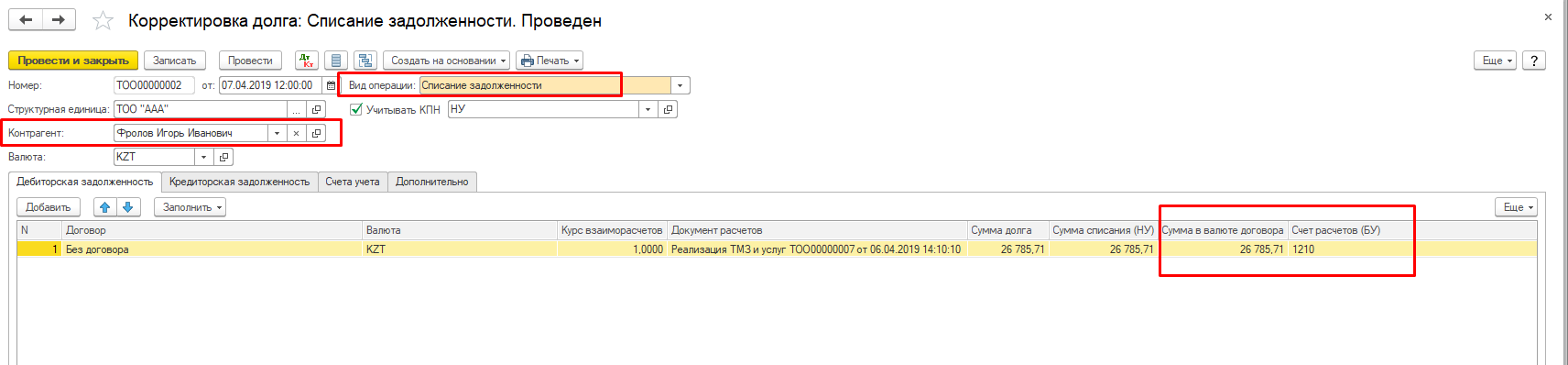

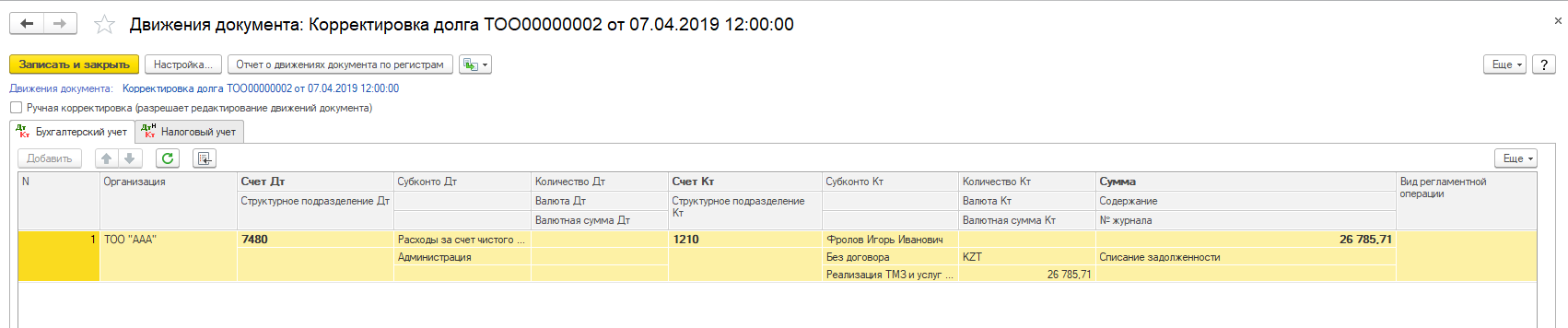

Проводим списание НДС и закрытие Дт/Кт задолженности:

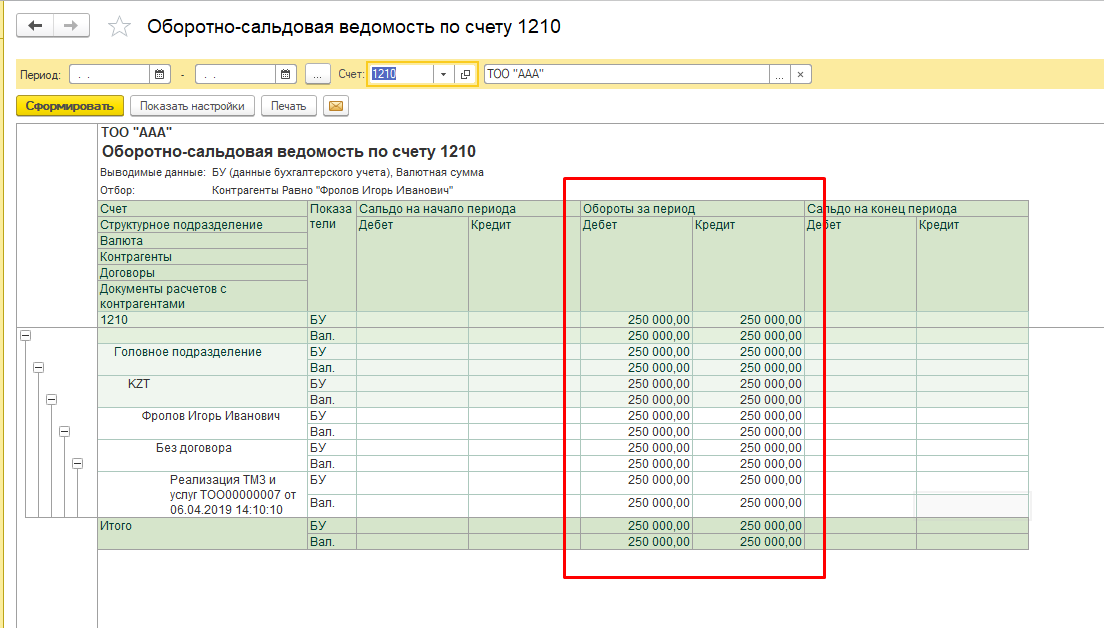

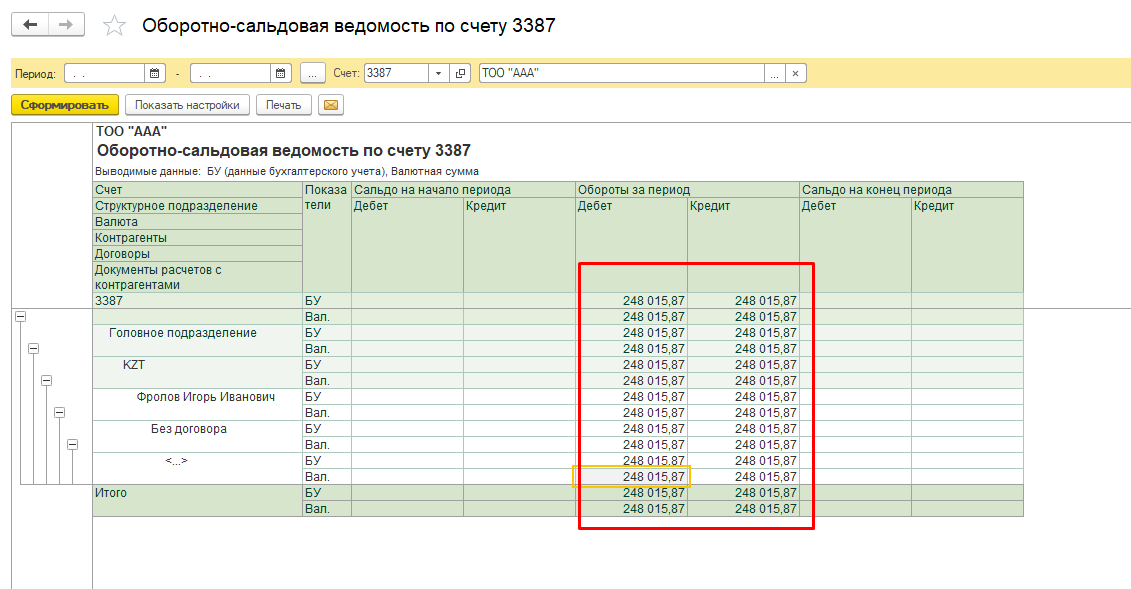

Проверяем закрытие счетов:

Проверяем отражение в налоговой отчетности:

В ФНО 300.00 (оборот отражен):

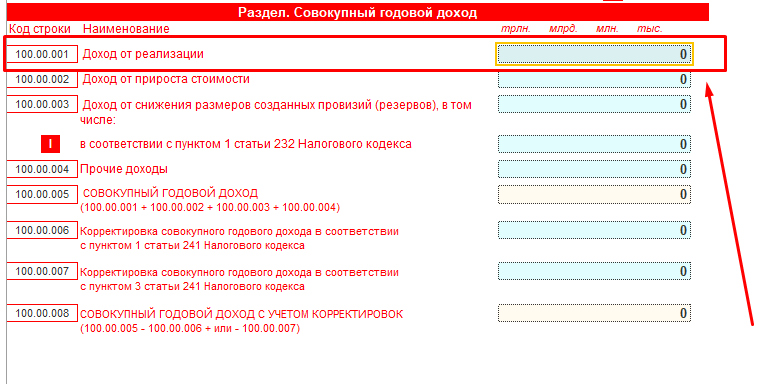

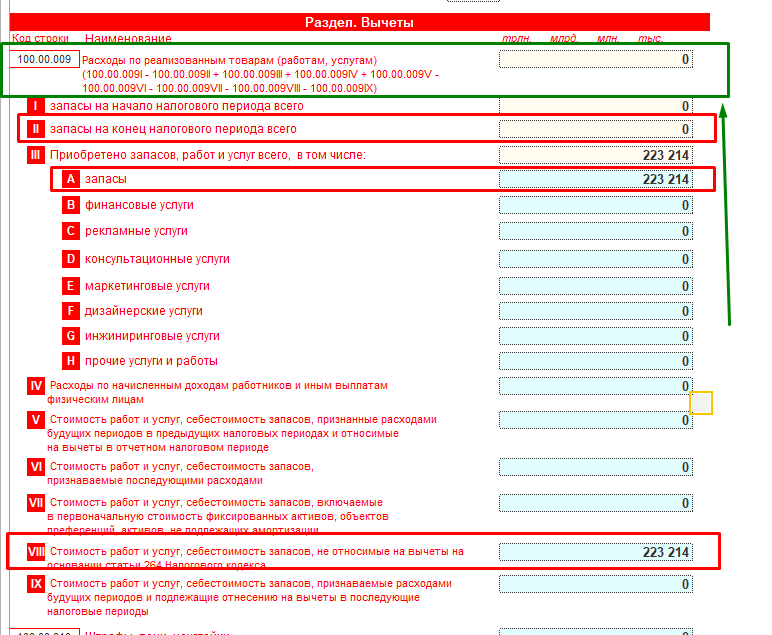

В ФНО 100.00 (на вычеты и в доход сумма не пошла):

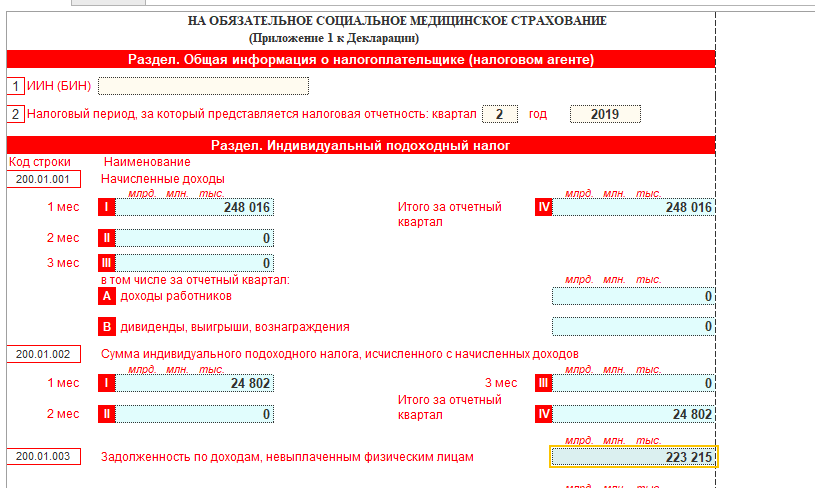

В ФНО 200.00:

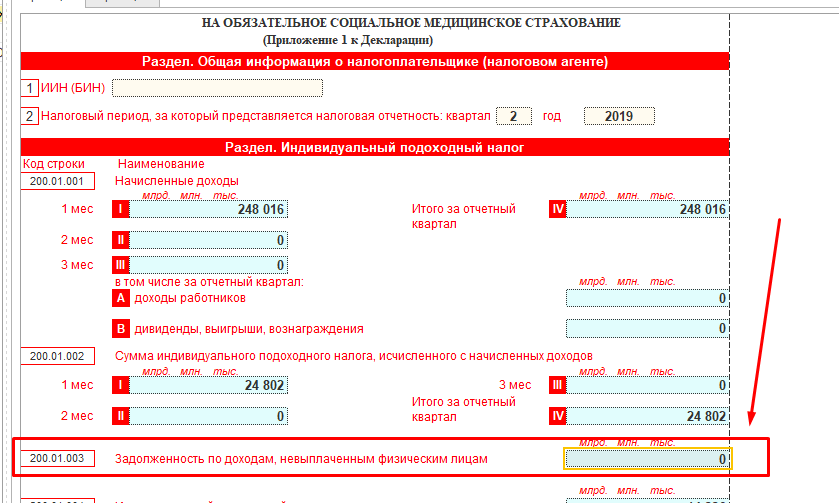

Однако в строке 200.01.003 висит задолженность, ее тоже нужно убрать, оформив соответствующие регистры:

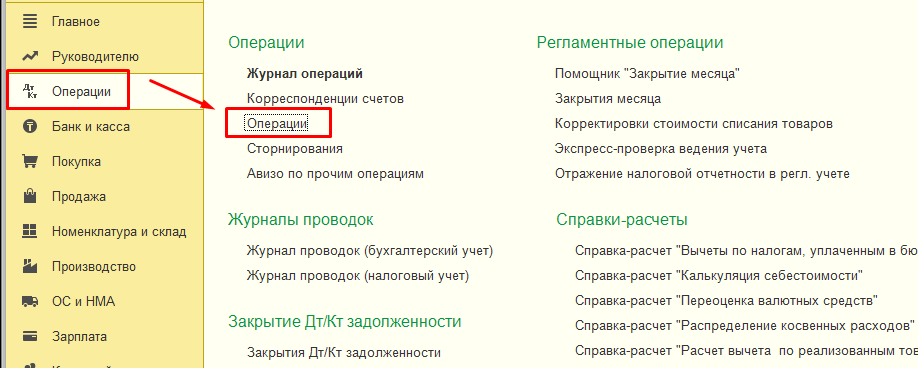

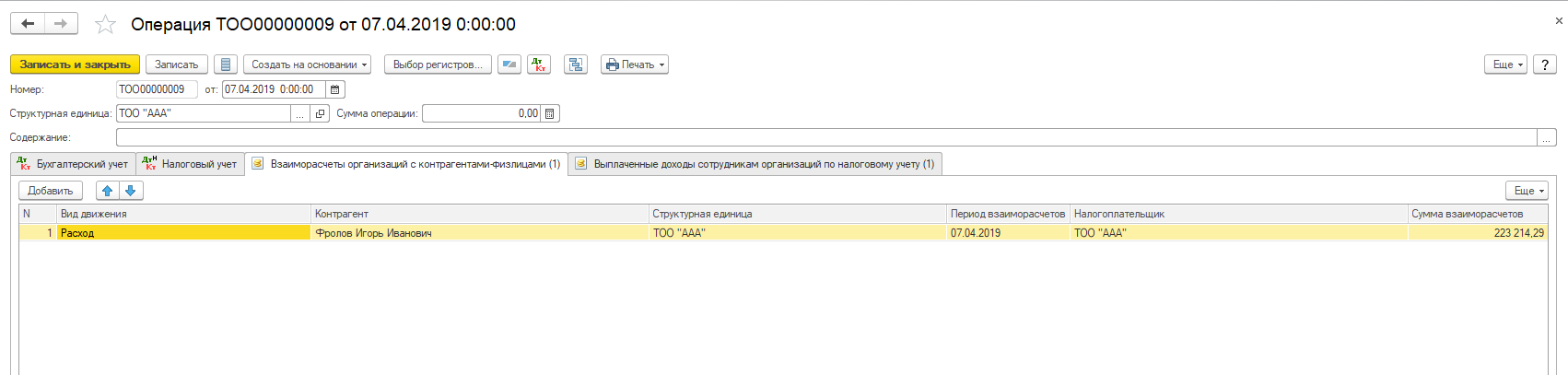

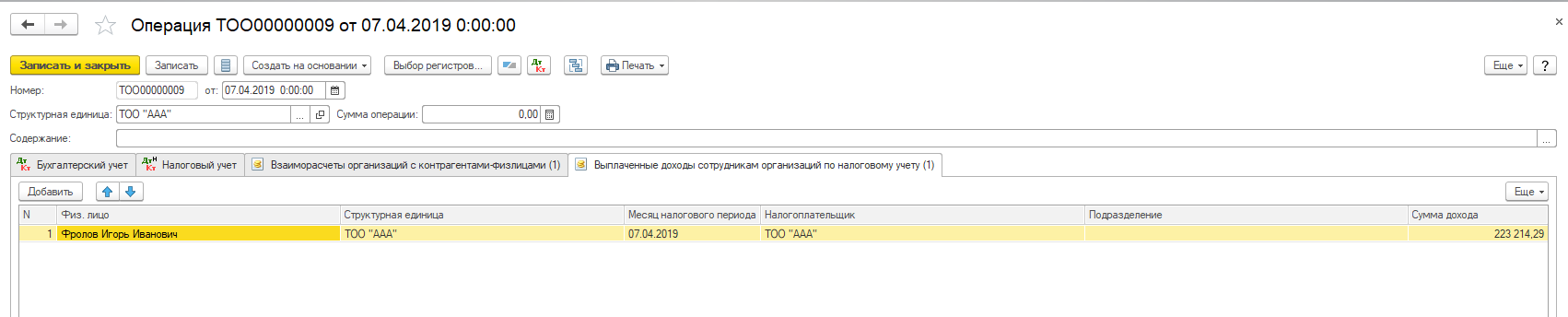

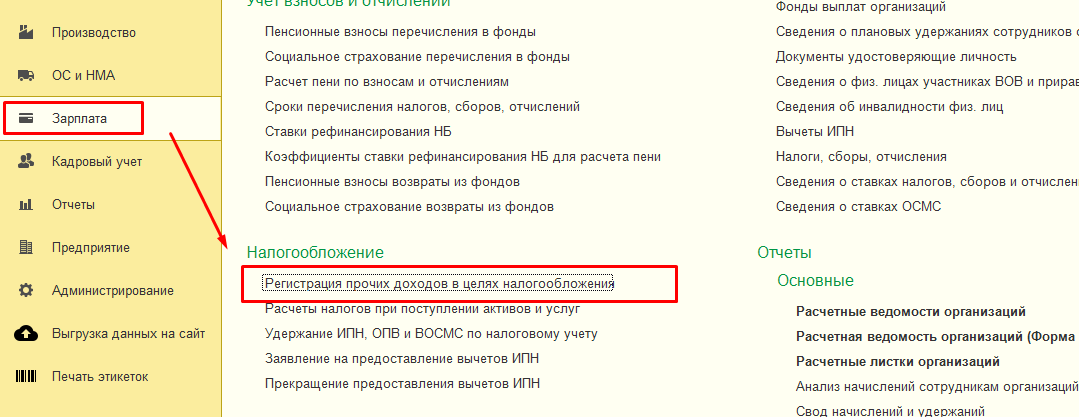

- Создаем документ «Операция»:

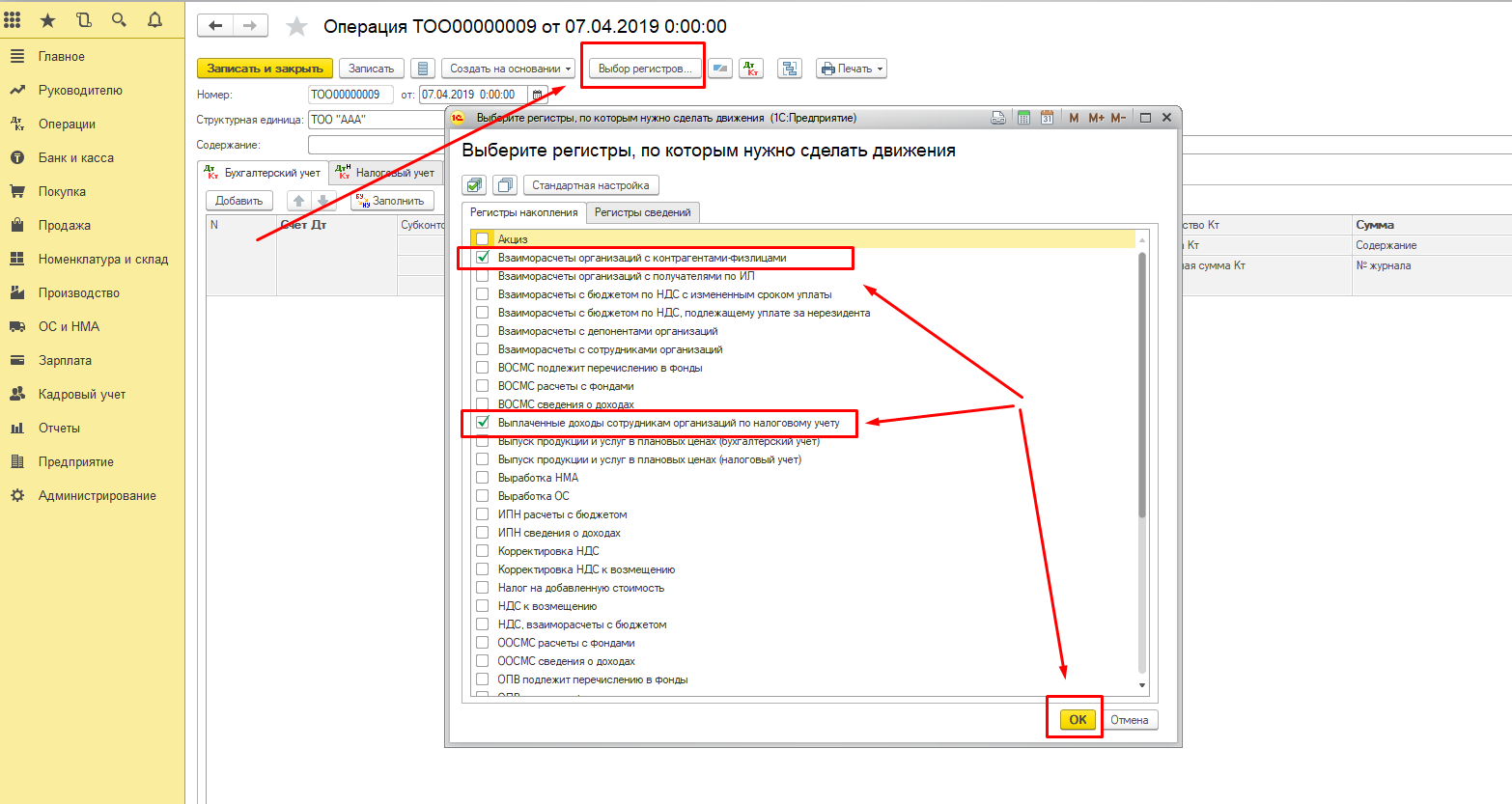

- Выбираем соответствующие регистры:

- Заполняем их:

- Проверяем корректность заполнения ФНО 200.00:

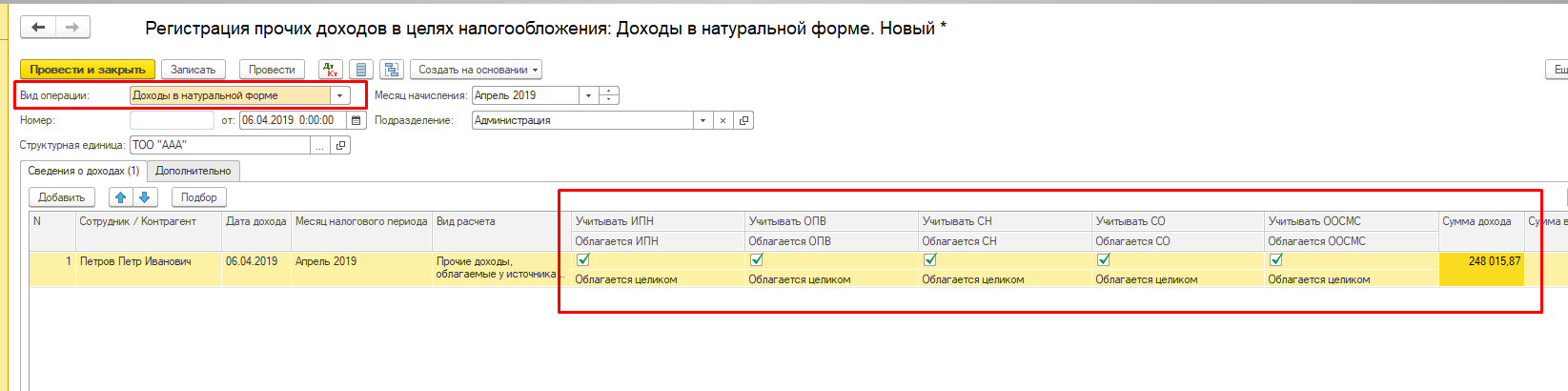

Теперь рассмотрим на примере, когда:

ТОО «ААА» передает в дар (бесплатно, безвозмездно) этот же телевизор, который приобрело за 250 000 тенге, сотруднику Петрову П.И.

Остальные операции оформляются аналогично начислению заработной платы.