Приказ принят в соответствии со статьей 137 Кодекса Республики Казахстан от 25 декабря 2017 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс) и вводится в действие по истечении десяти календарных дней после дня его первого официального опубликования (опубликован 3 марта 2018 года) и действует до 1 января 2019 года.

Правила применяются исключительно при проведении тематических проверок по подтверждению достоверности сумм превышения НДС, в отношении непосредственных поставщиков по следующим налогоплательщикам:

- имеющим право на применение упрощенного порядка возврата суммы превышения НДС;

- реализующим инвестиционный проект в рамках республиканской карты индустриализации, утверждаемый Правительством Республики Казахстан, стоимость которого составляет не менее 150 000 000-кратный размер месячного расчетного показателя;

- осуществляющим деятельность в рамках контракта на недропользование, заключенного в соответствии с законодательством Республики Казахстан, и имеющим средний коэффициент налоговой нагрузки не менее 20 процентов, рассчитанный за последние 5 лет, предшествующих налоговому периоду, в котором предъявлено требование о возврате превышения НДС.

- налогового заявления, в связи с применением пунктов 1 и 2 статьи 432 Налогового кодекса (далее - налоговое заявление);

- требования о возврате суммы превышения НДС, указанного в декларации по НДС (далее - требование о возврате НДС).

Одновременно показатели деятельности налогоплательщика, представившего требование о возврате НДС и (или) налоговое заявление, оцениваются с использованием критериев степени риска (далее - критерии) в течение пяти рабочих дней с даты начала тематической проверки по подтверждению достоверности сумм превышения НДС.

Баллы по критериям, по которым установлено соответствие показателям деятельности налогоплательщика, суммируются для определения общего суммарного итога по всем критериям, который используется для отнесения налогоплательщиков к категории налогоплательщиков, находящихся в зоне риска.

В случае, если суммарный итог баллов по результатам оценки с использованием критериев составляет тридцать пять и более баллов, налогоплательщик относится к категории налогоплательщиков, находящихся в зоне риска.

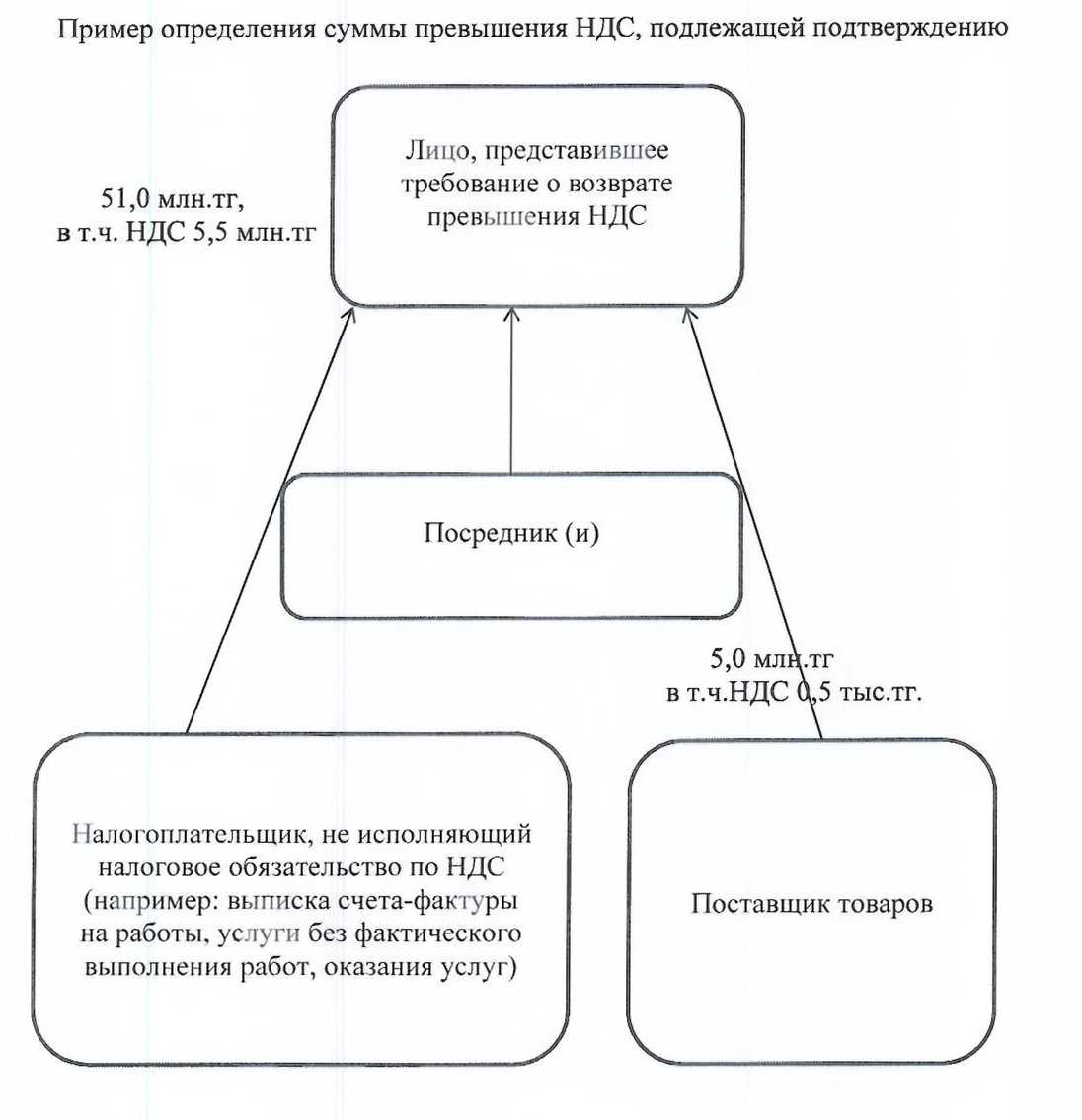

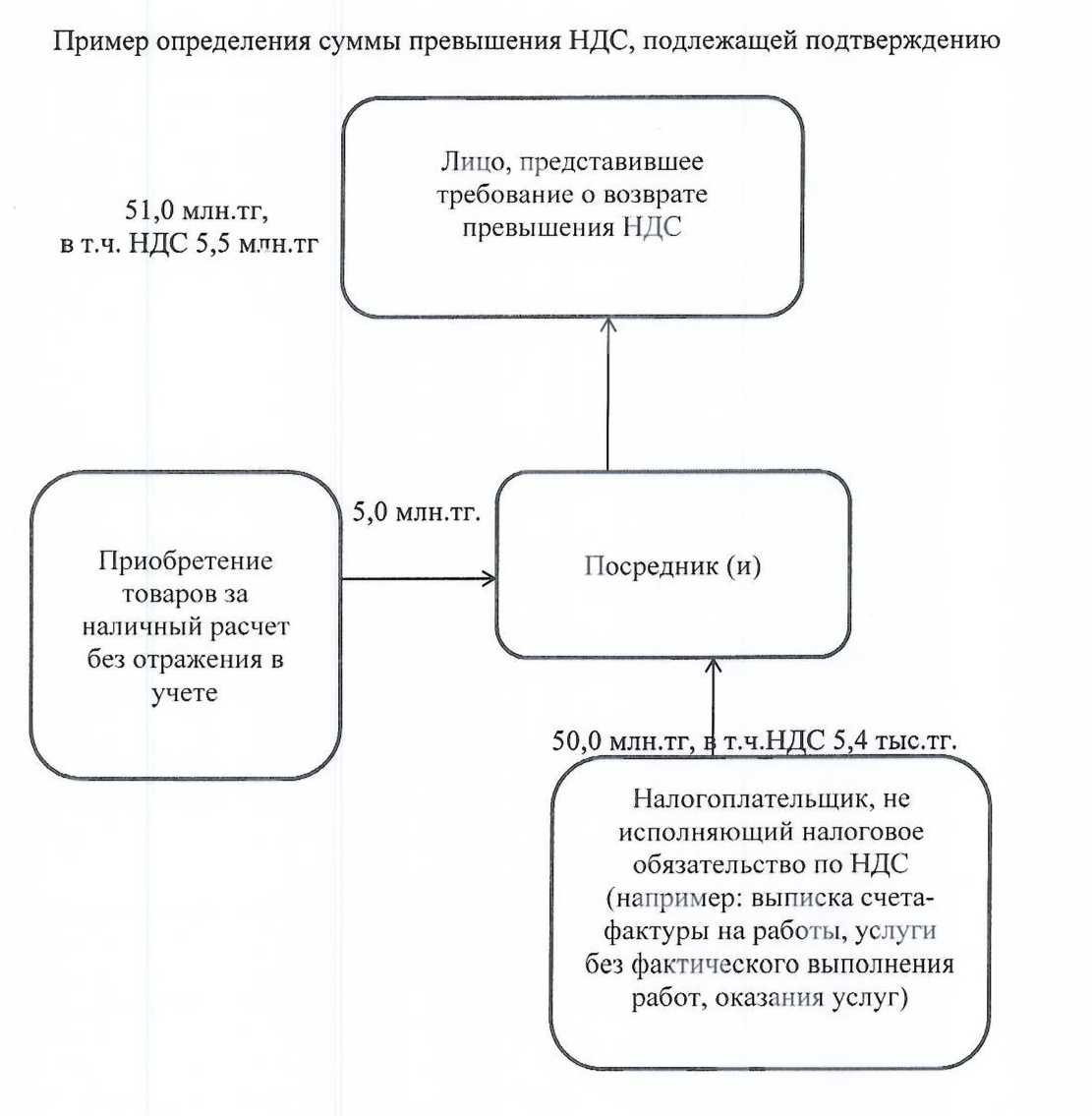

В случае, если суммарный итог баллов по результатам оценки с использованием критериев составляет менее тридцати пяти баллов, но в деятельности налогоплательщика усматриваются признаки уклонения от уплаты налогов, в том числе подпадающие под схемы, предусмотренные в приложениях 1, 2 и 3 к настоящим Правилам, орган государственных доходов относит такого налогоплательщика к категории налогоплательщиков, находящихся в зоне риска.

При этом признаками уклонения от уплаты налогов являются:

- заключение сделок с целью получения права на зачет сумм НДС без фактической поставки товаров, выполнения работ, оказания услуг;

- заключение сделок с целью увеличения добавленной стоимости товара, соответственно, наращивания превышения суммы НДС, относимого в зачет, над суммой начисленного налога (далее - превышение НДС).

Основанием определения признаков уклонения от уплаты налогов является наличие фактов, которые повлияли на размер превышения НДС:

1) выявленных ранее по результатам камерального контроля;

2) выявленных в ходе ранее проведенных налоговых проверок;

3) информация о которых поступила от других уполномоченных государственных органов, включая правоохранительные.

В отношении налогоплательщиков, отнесенных к категории налогоплательщиков, находящихся в зоне риска, орган государственных доходов за проверяемый налоговый период, формирует аналитический отчет «Пирамида» (далее - отчет «Пирамида») по поставщикам товаров, работ, услуг:

1) в течение двадцати рабочих дней с даты окончания срока, указанного в пункте 4 настоящих Правил, - по налогоплательщикам, относящимся к субъектам малого предпринимательства;

2) в течение тридцати рабочих дней с даты окончания срока, указанного в пункте 4 настоящих Правил, - по налогоплательщикам, относящимся к субъектам среднего и крупного предпринимательства.

В случаях, если при формировании отчета «Пирамида» установлен поставщик, являющийся налогоплательщиком:

1) состоящим на налоговом мониторинге;

2) производящим товары собственного производства, в том числе налогоплательщиком - сельхозтоваропроизводителем (за исключением производителей муки, шкур крупного и мелкого рогатого скота и лиц, перерабатывающих лом цветных и черных металлов);

3) осуществляющим деятельность в рамках контракта на недропользование;

4) осуществляющим поставку электрической и тепловой энергии, воды и (или) газа, за исключением электрической и тепловой энергии, воды и (или) газа, которые в дальнейшем экспортированы их покупателем;

5) осуществляющим поставку услуг связи;

6) осуществлявшим поставку услуг по техническим испытаниям, анализу и сертификации продукции, то орган государственных доходов прекращает дальнейшее формирование отчета «Пирамида» по поставщикам такого налогоплательщика.

Органом государственных доходов, осуществляющим тематическую проверку, в пределах сроков, анализируются результаты отчета «Пирамида».

При этом решение о направлении уведомления, предусмотренное подпунктом 10) пункта 2 статьи 114 Налогового кодекса (далее - уведомление), принимается только по тем налогоплательщикам, по которым выявлены нарушения налогового законодательства.

Органом государственных доходов, назначившим тематическую проверку, запрос о принятии мер на устранение нарушений направляется в орган государственных доходов по месту регистрации поставщика, по которому выявлены нарушения, не позднее пяти рабочих дней с даты окончания срока.

Орган государственных доходов, получивший запрос о принятии мер на устранение нарушений, в течение пяти рабочих дней с даты получения такого запроса направляет в адрес налогоплательщика уведомление.

Уведомление, указанное в части первой настоящего пункта, в адрес налогоплательщика не направляется, если выявленное нарушение устранено по результатам налоговой проверки, проведенной ранее у такого налогоплательщика.

При этом органом государственных доходов ответ на запрос на устранение нарушений в адрес органа государственных доходов, от которого поступил такой запрос, направляется в течение пяти рабочих дней с даты исполнения налогоплательщиком уведомления или получения такого запроса в случае устранения нарушений по результатам ранее проведенной налоговой проверки.

В случае выявления по результатам отчета «Пирамида» у поставщиков товаров, работ, услуг нарушений налогового законодательства, подтверждение достоверности суммы превышения НДС производится в пределах сумм, указанных в требовании о возврате НДС и (или) в налоговом заявлении, уменьшенных на суммы превышения НДС, приходящиеся на поставщиков товаров, работ, услуг, у которых установлены нарушения налогового законодательства, с учетом положений статьи 152 Налогового кодекса, в том числе при наличии фактов:

1) расхождения между сведениями, отраженными в налоговой отчетности по НДС у поставщика, включая реестр счетов-фактур по реализованным товарам, работам, услугам, и сведениями в реестре счетов-фактур покупателя по приобретенным им товарам, работам, услугам и (или) сведениями информационных систем;

2) отнесение в зачет сумм НДС по взаиморасчетам с лицом, снятым с регистрационного учета по НДС, в том числе ликвидированным, бездействующим, банкротом, - с даты снятия такого лица с регистрационного учета по НДС в соответствии с налоговым законодательством;

3) отнесение в зачет сумм НДС по взаиморасчетам с лжепредприятием, с даты начала преступной деятельности, установленной судом или органом уголовного преследования в соответствии с законодательством Республики Казахстан;

4) отнесение в зачет сумм НДС по взаиморасчетам с непосредственным поставщиком, по деятельности которого в отношении руководителя (учредителя) имеется уголовное дело по правонарушениям, указанным в статье 216 Уголовного кодекса Республики Казахстан, зарегистрированное в Едином реестре досудебного расследования (ЕРДР).

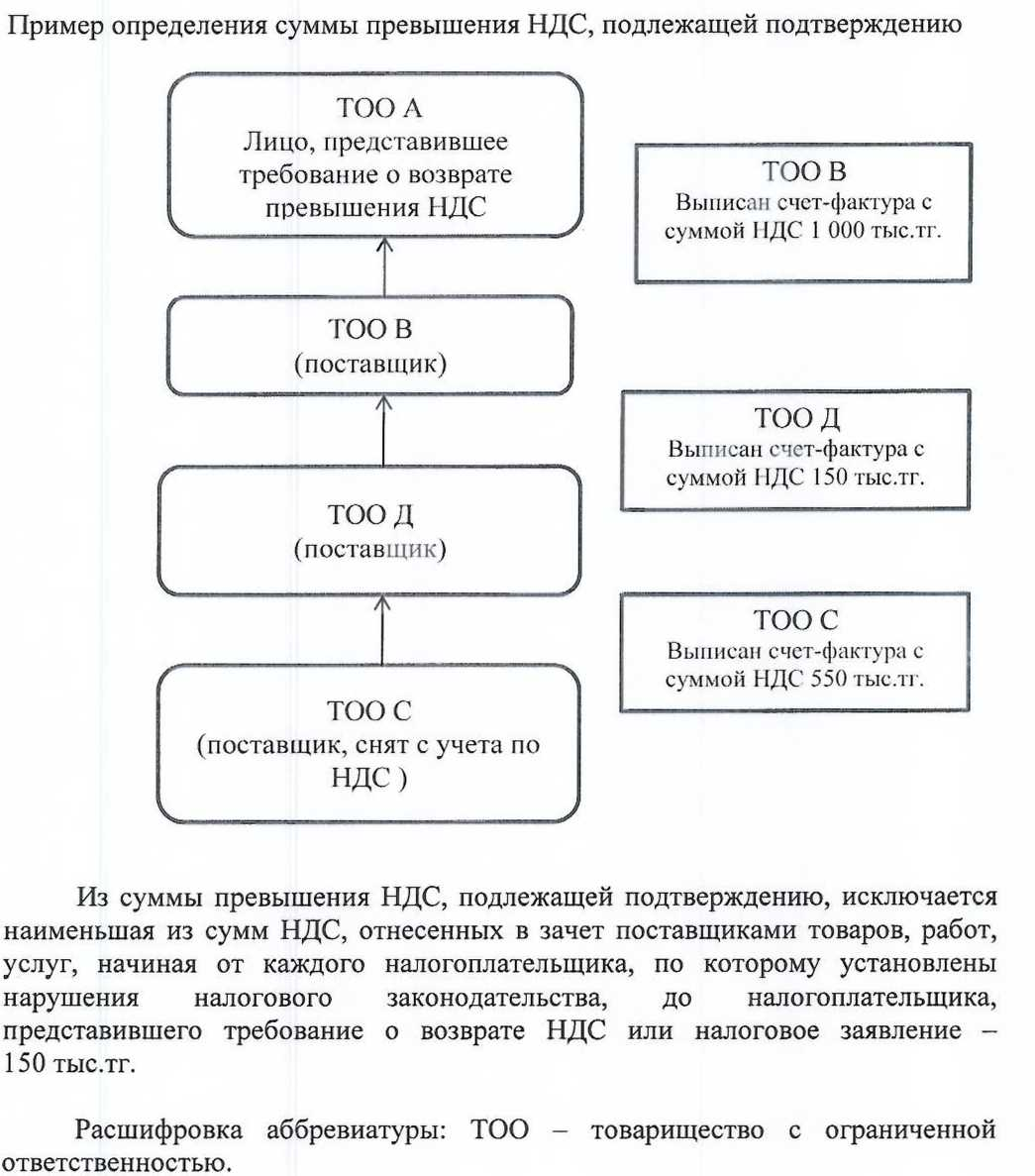

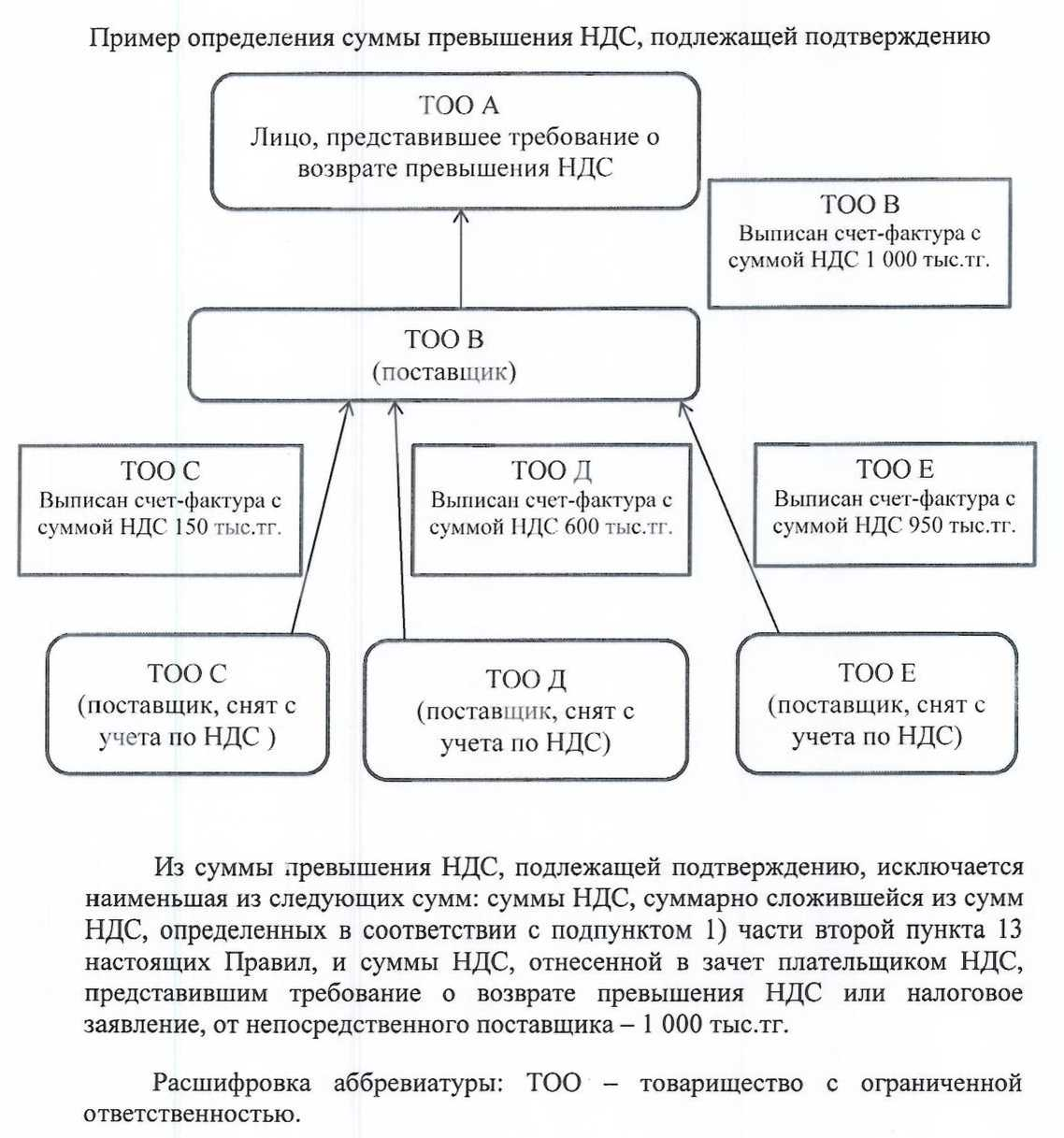

Сумма превышения НДС, подлежащая подтверждению, определяется в следующем порядке:

1) устанавливается наименьшая из сумм НДС, отнесенных в зачет поставщиками товаров, работ, услуг, начиная от каждого налогоплательщика, по которому установлены нарушения налогового законодательства, до налогоплательщика, представившего требование о возврате НДС и (или) налоговое заявление;

2) устанавливается наименьшая из следующих сумм в совокупности:

суммы НДС, суммарно сложившейся из сумм НДС, определенных в

соответствии с подпунктом 1) настоящего пункта;

суммы НДС, отнесенной в зачет налогоплательщиком, представившим требование о возврате НДС или налоговое заявление, от непосредственного поставщика;

3) из суммы превышения НДС, указанной в требовании о возврате НДС или налоговом заявлении вычитаются суммы НДС, определенные в порядке, указанном в подпункте 2) настоящего пункта.

Примеры определения суммы превышения НДС, подлежащей подтверждению:

Критерии степени риска

|

№ п/п |

Наименование критерия |

Количество баллов |

|

1 |

2 |

3 |

|

1. |

Коэффициент налоговой нагрузки (далее - КНН) налогоплательщика ниже среднеотраслевого значения КНН* |

25 |

|

2. |

Отражение налогоплательщиком убытка на протяжении трех последовательных лет |

10 |

|

3. |

Представление за двенадцатимесячный период, предшествующий дате представления, требования о возврате, указанного в декларации по НДС, (далее - требование о возврате) дополнительной отчетности по НДС на уменьшение более двух раз |

10 |

|

4. |

Наличие взаиморасчетов с взаимосвязанными сторонами за последние 3 года |

5 |

|

5. |

Осуществление сделок за последние 5 лет с лжепредприятиями |

10 |

|

6. |

Осуществление сделок за последние 5 лет с налогоплательщиками, не представляющими или представляющими нулевую налоговую отчетность |

10 |

|

7. |

Осуществление сделок за последние 5 лет с бездействующими налогоплательщиками |

10 |

|

8. |

Осуществление сделок за последние 5 лет с ликвидированными налогоплательщиками |

5 |

|

9. |

Осуществление сделок за последние 5 лет с налогоплательщиками, снятыми с учета по НДС |

10 |

|

10. |

Осуществление сделок за последние 5 лет с налогоплательщиками-банкротами |

5 |

|

11. |

Осуществление деятельности в сферах, в которых существует вероятность неисполнения и (или) неполного исполнения налогового обязательства (строительство, торговля), согласно регистрационным данным |

10 |

|

12. |

Наличие в двенадцатимесячном периоде, предшествующем дате представления требования о возврате, подтвержденных нарушений, выявленных но результатам камерального контроля по НДС |

5 |

|

13. |

Наличие в двенадцатимесячном периоде, предшествующем дате представления требования о возврате, выставленного уведомления № 10 |

5 |

|

14. |

Наличие в двенадцатимесячном периоде, предшествующем дате представления требования о возврате, одного или нескольких из следующих фактов: представление первоначальной декларации по НДС, содержащей требование о возврате превышения НДС; перерегистрация налогоплательщика; смена места нахождения налогоплательщика |

10 |

|

15. |

Наличие одного из следующих фактов: учредителями являются физические лица-нерезиденты; в двенадцатимесячном периоде, предшествующем дате представления требования о возврате, численность работников составляет не более двух человек; отсутствуют объекты обложения налогом на имущество, земельным налогом за налоговый период по указанным видам налогов, предшествующий дате представления требования о возврате |

10 |

Примечание: *Для целей применения критерия степени риска «КНН налогоплательщика ниже среднеотраслевого значения КНН» используется среднеотраслевое значение коэффициента налоговой нагрузки, рассчитываемое в порядке, установленном в соответствии с подпунктом 14) пункта 1 статьи 30 Кодекса Республики Казахстан от 25 декабря 2017 года «О налогах и других обязательных платежах в бюджет» (Налоговый кодекс).